「500万円の資金調達をしたいのですが・・・」

ある経営者の方からご相談をいただいた内容が、「現在、借入はありません。会社の運転資金で500万必要なのですが、資金調達をすることは可能ですか?」ということでした。

お話しをうかがってみると、確かに無借金でしたが税金や社会保険料等滞納しているお金があることが分かりました。

「無借金」と言っても事業が順調で利益が出ていて無借金と言う状態ではありませんでした。

「今まで無借金できたのに、なぜいま融資を考えるようになったのか?」とお聞きすると「借方が分からなかった・・・」ということでした。

赤字ではあるけど、何とか毎月の支払いは間に合っている。

とは言え、コロナウィルスの様な事態が発生がすれば売上に大きな影響があり、税金や社会保険料を滞納せざるを得ない状況に陥ってしまうおそれは付いて回ります。

やがては、取引先への支払いが滞ってしまったり、従業員への給与も出せなくなり、会社は清算へ向かうことになるかもしれません。

企業の資金繰りにおいて、金融機関から借りるという発想を持っていない経営者の方は思うよりも多いようです。

借金が嫌というわけではなく、「借りる」という発想がないのです。

そんな経営者の方へ、

金融機関と上手に付き合い、適切な資金調達を行い、事業の健全な発展の一助になればと思い、金融機関からの融資の受け方について綴っていこうと思います。

1,金融機関からの融資の基本

1)あなたの会社が融資を受けるべき理由

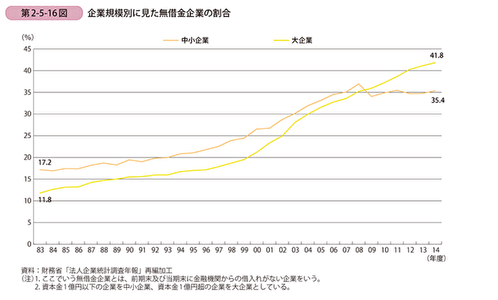

上のグラフは「中小企業白書」(2016年版)にみる企業規模別の無借金企業の割合です。

2014年は35.4%の中小企業が無借金であることが分かります。つまり、借入のある企業は100-35.4で64.6%に上ります。

実に中小企業の2/3が銀行・信用金庫・信用組合・日本政策金融公庫といった金融機関から借入を受けていることが分かります。

そして、この傾向は徐々に上がってきていますし、コロナ禍の2020年以降はますます借入を必要とする企業は間違いなく増えてきています。

あなたの会社が融資を受けるべき理由は

①事業の発展において、きわめて重要な要素である

②あらゆる立て替えに対応する必要がある

③万が一のリスクに備えるため

「資金調達力のある企業」は、事業計画に基づいて確実に発展していきます。

逆にいえば、「資金調達力のない企業」は、事業を安定的に発展させることができず、いつまで経っても経営が軌道にのりません。

「資金調達」の課題は、企業の発展にとって極めて重大な課題ということができます。

例えば、売上を拡大させるチャンスが訪れた時、そのチャンスをものにするために商品の大量仕入れが必要という場面は多くあります。

通常、ものを売る場合は仕入が先になります。一般的な事業の流れは「仕入」「販売」「仕入代金支払い」「売上金入金」です。売上金が入金されるよりも先に、仕入代金の「支払」がきます。

この間の運転資金を安定的に確保できることで、事業が安定的に発展していくことができます。

また、2020年1月に端を発したコロナウィルスのような不測の事態が起こらないとも限りません。売上の減少により資金繰りが苦しくなり、倒産する企業も多くでました。

コロナウィルスのような外的な要因ばかりではなく、企業の内部でも不足の事態は発生します。

「大企業が参入してくる」

「取引先最大手から取引を切られた」

「従業員がいきなり大勢退職した」

など、もっと他にも色々なことが起こり得ます。

そんな時に、企業に資金がないと資金繰りが行き詰まるのは時間の問題です。

金融機関に対して慌てて「今月末に融資をしてほしい」と駆け込んでみても融資が下りるとも限りませんし、運よく融資を受けられるということになったとしても、融資実行の時期が間に合わないこともあるでしょう。

これら不測の事態に備えて、普段から「融資を受けておく」こと。

資金に余裕をもっていることが、いかに重要かがお分かりいただけるのではないでしょうか。

2014年は35.4%の中小企業が無借金であることが分かります。つまり、借入のある企業は100-35.4で64.6%に上ります。

実に中小企業の2/3が銀行・信用金庫・信用組合・日本政策金融公庫といった金融機関から借入を受けていることが分かります。

そして、この傾向は徐々に上がってきていますし、コロナ禍の2020年以降はますます借入を必要とする企業は間違いなく増えてきています。

あなたの会社が融資を受けるべき理由は

①事業の発展において、きわめて重要な要素である

②あらゆる立て替えに対応する必要がある

③万が一のリスクに備えるため

「資金調達力のある企業」は、事業計画に基づいて確実に発展していきます。

逆にいえば、「資金調達力のない企業」は、事業を安定的に発展させることができず、いつまで経っても経営が軌道にのりません。

「資金調達」の課題は、企業の発展にとって極めて重大な課題ということができます。

例えば、売上を拡大させるチャンスが訪れた時、そのチャンスをものにするために商品の大量仕入れが必要という場面は多くあります。

通常、ものを売る場合は仕入が先になります。一般的な事業の流れは「仕入」「販売」「仕入代金支払い」「売上金入金」です。売上金が入金されるよりも先に、仕入代金の「支払」がきます。

この間の運転資金を安定的に確保できることで、事業が安定的に発展していくことができます。

また、2020年1月に端を発したコロナウィルスのような不測の事態が起こらないとも限りません。売上の減少により資金繰りが苦しくなり、倒産する企業も多くでました。

コロナウィルスのような外的な要因ばかりではなく、企業の内部でも不足の事態は発生します。

「大企業が参入してくる」

「取引先最大手から取引を切られた」

「従業員がいきなり大勢退職した」

など、もっと他にも色々なことが起こり得ます。

そんな時に、企業に資金がないと資金繰りが行き詰まるのは時間の問題です。

金融機関に対して慌てて「今月末に融資をしてほしい」と駆け込んでみても融資が下りるとも限りませんし、運よく融資を受けられるということになったとしても、融資実行の時期が間に合わないこともあるでしょう。

これら不測の事態に備えて、普段から「融資を受けておく」こと。

資金に余裕をもっていることが、いかに重要かがお分かりいただけるのではないでしょうか。

2)金融機関から融資を受けるメリット

金融機関から融資を受けるメリットは多くのありますが、大きく分けて

①事業のスピードを加速できる

②ビジネスの幅が広がる

③預金残高が増えるので、安全な経営が可能になる

④「金融機関の目」を意識した経営ができる

⑤企業と個人のお金を分けることができる

①事業のスピードを加速できる

②ビジネスの幅が広がる

③預金残高が増えるので、安全な経営が可能になる

④「金融機関の目」を意識した経営ができる

⑤企業と個人のお金を分けることができる

2-1)事業のスピードが加速できる

「事業拡大」「新規事業立上」ーこのような場合、通常は資金が必要になります。

設備投資、人員増強がともなうためです。売上拡大を目指して在庫量を増加させたり、売上が上がると仕入が自然と増えてきますから売掛金が増えます。当然、立て替えるための運転資金が必要になってきます。

このような事態に、通常営業でキャッシュが増えることを待っていては、商機を逃してしまいます。

事業拡大や新規立上に現金を動かすことで、既存事業に対する運転資金がショートしてしまう危険性も出てきます。

これらのことを考えてみると、金融機関からの融資がいかにありがたいものであるかお分かりいただけるでしょう。

設備投資、人員増強がともなうためです。売上拡大を目指して在庫量を増加させたり、売上が上がると仕入が自然と増えてきますから売掛金が増えます。当然、立て替えるための運転資金が必要になってきます。

このような事態に、通常営業でキャッシュが増えることを待っていては、商機を逃してしまいます。

事業拡大や新規立上に現金を動かすことで、既存事業に対する運転資金がショートしてしまう危険性も出てきます。

これらのことを考えてみると、金融機関からの融資がいかにありがたいものであるかお分かりいただけるでしょう。

2-2)ビジネスの幅が広がる

「売上入金を急いで行わないことには、次の資金がたりない」といった、自転車操業に近い状況では取引先が限られてしまいます。

製造業や卸売り業のように、売上先からの回収が「月末締め、翌月末入金(翌々月末入金)」など回収サイトの長い業種で、「月末締め、翌10日払い」のような取引先を探しても、条件にあう取引先を見つけることは難しいでしょう。こうなると、取引先が見つからなければ、売上が上がるわけがありません。

また、小売り業のようにある程度の商品を「在庫」として用意することでお金を回す業種においては、資金が無く「在庫」の準備ができなければ、事業展開自体が不可能と言えます。

金融機関から融資を受けることで、資金に余裕を持たせることがより多くの取引先を相手にビジネスが展開できるようになるということがご理解いただけるかと思います。

製造業や卸売り業のように、売上先からの回収が「月末締め、翌月末入金(翌々月末入金)」など回収サイトの長い業種で、「月末締め、翌10日払い」のような取引先を探しても、条件にあう取引先を見つけることは難しいでしょう。こうなると、取引先が見つからなければ、売上が上がるわけがありません。

また、小売り業のようにある程度の商品を「在庫」として用意することでお金を回す業種においては、資金が無く「在庫」の準備ができなければ、事業展開自体が不可能と言えます。

金融機関から融資を受けることで、資金に余裕を持たせることがより多くの取引先を相手にビジネスが展開できるようになるということがご理解いただけるかと思います。

2-3)安全な経営が可能となる

たとえ、特定の使途が決まっていなくとも「預金残高を増やす」目的で銀行から融資を受けることもできます。

金融機関から融資を受けられるときに目いっぱい融資を受けて預金残高を増やしておくことで、企業の内部・外部に不足の事態が生じたとしても、経営が揺らぎません。

企業にとって「資金」が「血液」であり、「時間」です。

預金残高があると言うことは、「時間に余裕がある」ということです。これにより心に余裕ができます。

「預金残高が少ない」と、それだけで経営者は気持ちが落ち着きません。目先のお金にこだわってしまい、薄利多売になりがちです。また、支払のことばかりが頭を支配するような状態になってくると、正常な経営判断ができず負のスパイラルに陥りやすくなってしまいます。

金融機関から融資を受けられるときに目いっぱい融資を受けて預金残高を増やしておくことで、企業の内部・外部に不足の事態が生じたとしても、経営が揺らぎません。

企業にとって「資金」が「血液」であり、「時間」です。

預金残高があると言うことは、「時間に余裕がある」ということです。これにより心に余裕ができます。

「預金残高が少ない」と、それだけで経営者は気持ちが落ち着きません。目先のお金にこだわってしまい、薄利多売になりがちです。また、支払のことばかりが頭を支配するような状態になってくると、正常な経営判断ができず負のスパイラルに陥りやすくなってしまいます。

2-4)金融機関の目を意識した経営が可能となる

金融機関から融資を受けるにあたっては「審査」が必ず行われます。その際に特に重視されるのが「決算書」です。

事業の数字が芳しくなく赤字であったり、貸借対照表の純資産がマイナス(債務超過の状態)であったりすると、金融機関は厳しい判断をくだし、審査にパスしない可能性も出てきます。

つまり、金融機関からいつでも希望通りの満足のいく融資を受けるためには、日ごろの経営に心を砕き、利益をあげ財務内容を良好な状態に保つことが重要な要素となってきます。

「金融機関を意識する」ことで、経営者はより良い経営をしていこうと自然と姿勢をただすことに繋がります。

事業の数字が芳しくなく赤字であったり、貸借対照表の純資産がマイナス(債務超過の状態)であったりすると、金融機関は厳しい判断をくだし、審査にパスしない可能性も出てきます。

つまり、金融機関からいつでも希望通りの満足のいく融資を受けるためには、日ごろの経営に心を砕き、利益をあげ財務内容を良好な状態に保つことが重要な要素となってきます。

「金融機関を意識する」ことで、経営者はより良い経営をしていこうと自然と姿勢をただすことに繋がります。

2-5)会社のお金と個人のお金を分ける

経営者の個人資産を次から次へと会社へつぎ込んでしまっては、経営者自身の生活が立ち行かなくなります。また、会社と個人のお金の区別がつかない状態は、会社経営におけるあるべき姿とはいえないでしょう。

「経営者が出資者として会社を設立する」

「資本金を増やす為に、経営者が追加で出資する」

これらの行為は問題ありません。がそれ以外のお金の動きで「役員貸付」が以上に多い、「役員借入」でも同じです。

個人事業主の場合は、個人と事業の財布が混同される傾向は更に強くなっているようですが、金融機関から適正な融資を受けることができていれば、「役員借入」「役員貸付」等は無用になるはずです。

「経営者が出資者として会社を設立する」

「資本金を増やす為に、経営者が追加で出資する」

これらの行為は問題ありません。がそれ以外のお金の動きで「役員貸付」が以上に多い、「役員借入」でも同じです。

個人事業主の場合は、個人と事業の財布が混同される傾向は更に強くなっているようですが、金融機関から適正な融資を受けることができていれば、「役員借入」「役員貸付」等は無用になるはずです。

3)金融機関から融資を受けるデメリット

金融機関から適切な融資を受けることで得られるメリットは沢山あります。

一方で、デメリットはどうでしょうか?

①利息の支払いが発生

②返済がある

③財務内容が悪化する

④融資を受けたお金を、経営者自身のお金であると錯覚しがち

といったようなことがあげられます。

一方で、デメリットはどうでしょうか?

①利息の支払いが発生

②返済がある

③財務内容が悪化する

④融資を受けたお金を、経営者自身のお金であると錯覚しがち

といったようなことがあげられます。

3-1)利息の支払いが発生

金融機関の融資は「金融機関のビジネス」ですから、そこには金融機関の利益が発生します。「利息」が金融機関の儲けになる部分です。金利の幅はどのような条件で融資を受けるかによって変わってきますが、政府系であれ、民間であれ通常は1~3%位の金利で融資が実行されます。

ただし、この金利の支払いは経費として処理することもできますし、制度によっては実質金利「0」という事もありえます。

それに加えて、融資を受けることで得られるメリットを考えた場合には、金利を支払ってでもあまりあると言えます。金利の支払いを渋って、ビジネスチャンスを逃してしまったり、不足の事態に巻き込まれてしまうようでは事業の発展が見込めませんね。

ただし、この金利の支払いは経費として処理することもできますし、制度によっては実質金利「0」という事もありえます。

それに加えて、融資を受けることで得られるメリットを考えた場合には、金利を支払ってでもあまりあると言えます。金利の支払いを渋って、ビジネスチャンスを逃してしまったり、不足の事態に巻き込まれてしまうようでは事業の発展が見込めませんね。

3-2)返済が発生

補助金や給付金と違って「返済」が必要です。

借りたものは、しっかり返しましょう。

金融機関との契約にしたがって、借入条件が定められてきます。借入金額・期間・金利によって返済の毎月の返済金額が決まります。短期返済、長期返済・一括返済と条件は様々に渡ると思われます。

借入の際に金融機関に提示することになる「使い道」に従って計画的に使います。運転資金として融資を実行を受けたにも拘わらず、運転資金とは別の使い道で使ってしまえば返済計画が狂ってしまい、返済が難しいものになります。

また、売上が思うように上がらず、赤字を垂れ流して続けるような状況になってしまえば、融資で受けた資金は赤字の補填に回ってしまい、やはり返済が苦しくなってきます。

何の為に融資を受けたのかを忘れることなく、計画的に使って、計画的に返済していきましょう。

借りたものは、しっかり返しましょう。

金融機関との契約にしたがって、借入条件が定められてきます。借入金額・期間・金利によって返済の毎月の返済金額が決まります。短期返済、長期返済・一括返済と条件は様々に渡ると思われます。

借入の際に金融機関に提示することになる「使い道」に従って計画的に使います。運転資金として融資を実行を受けたにも拘わらず、運転資金とは別の使い道で使ってしまえば返済計画が狂ってしまい、返済が難しいものになります。

また、売上が思うように上がらず、赤字を垂れ流して続けるような状況になってしまえば、融資で受けた資金は赤字の補填に回ってしまい、やはり返済が苦しくなってきます。

何の為に融資を受けたのかを忘れることなく、計画的に使って、計画的に返済していきましょう。

3-3)財務内容が悪化します

融資を受けた年は、貸借対照表に「借入金」が増加、負債が増加することになります。同規模の企業と比べて「借入金が多い」という状況であれば、負債の少ないと企業と比べれば財務内容は弱いと判断になります。

もっとも、これは一時的な現象であり、融資を受けた資金を計画通りに使っていくことで事業が発展して売上が伸びていけば、自然と財務内容は改善していきます。利益がしっかりと出るようなフェイズまでいくことで、毎月の返済を補ってあまりある、融資を受ける前よりも財務内容の良い企業に生まれ変われるはずです。

もっとも、これは一時的な現象であり、融資を受けた資金を計画通りに使っていくことで事業が発展して売上が伸びていけば、自然と財務内容は改善していきます。利益がしっかりと出るようなフェイズまでいくことで、毎月の返済を補ってあまりある、融資を受ける前よりも財務内容の良い企業に生まれ変われるはずです。

3-4)会社のお金と経営者のお金を混同しがち

融資を受けた時点で、企業の口座残高が増えます。ここで、個人のお金が増えたと錯覚し事業とは無関係なところで使ってしまうこともあるようです。

返済は始まります。事業に発展に使われなかったお金は利益を生みませんから、当然返済は苦しくなります。

融資を受ければ預金残高が増えますが、同時に借入金が増えて返済が始まることを忘れてはいけません。

返済は始まります。事業に発展に使われなかったお金は利益を生みませんから、当然返済は苦しくなります。

融資を受ければ預金残高が増えますが、同時に借入金が増えて返済が始まることを忘れてはいけません。